深度 | 垃圾焚烧发电行业“十三五”市场规模和“十四五”发展趋势深度分析

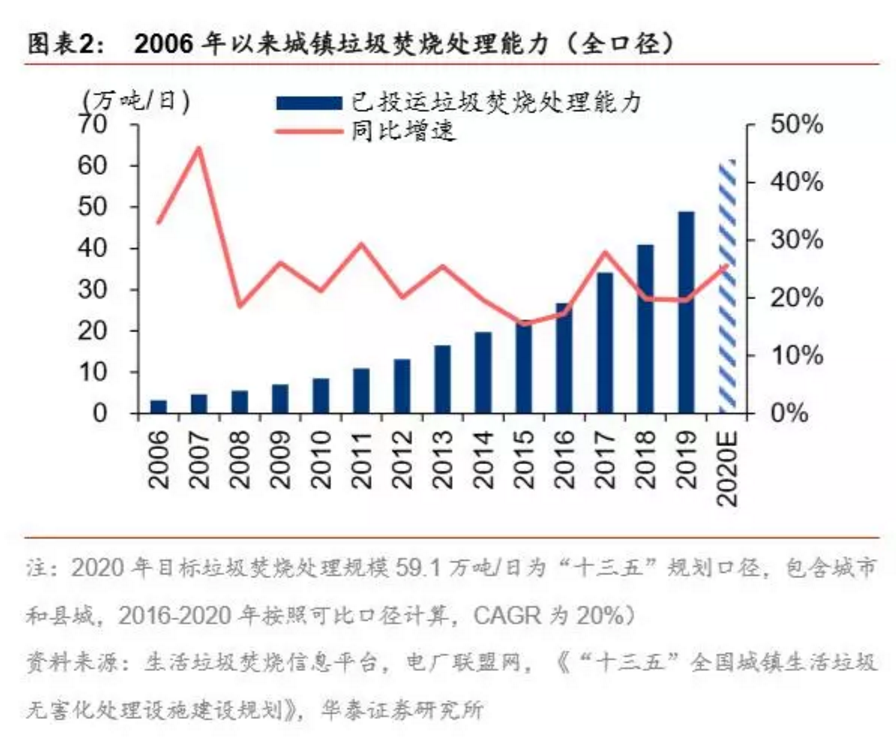

2016-19年均新增产能6.6万吨/日,2020年新增将达13万吨/日,十三五目标完成是大概率事件。通过对生活垃圾焚烧信息平台和电厂联盟网所列示的全国生活垃圾焚烧项目(全口径包含城市及县城)进行统计,“十三五”前四年2016-19年新增产能分别为3.9/7.5/6.8/8.0万吨/日,2019年底城镇垃圾焚烧产能达49.0万吨/日,距离2020年垃圾焚烧处理规模达59.1万吨/日的十三五目标尚有10.1万吨/日。我们预计2020年新增产能13万吨/日,十三五目标完成将是大概率事件。

城市层面,2017年我国城市垃圾焚烧产能也开始明显加速。根据国家统计局数据,我国城市生活垃圾焚烧无害化处理能力(仅包含设市城市)近年来保持了较快增长,截至2018年产能达到36.5万吨/日,2012-2018年处于持续高投产状态,平均每年新增产能约为3.9万吨/日,其中2017/2018年城市新增垃圾焚烧产能4.2/6.7万吨/日,2012-18年新增项目个数维持高位,新投运项目单体产能中枢为1200吨/日。

2016-18年城市垃圾焚烧产能CAGR为19%,县级产能CAGR为73%,新投产项目下沉明显。通过对生活垃圾焚烧信息平台、电厂联盟网所列示的全国生活垃圾焚烧项目(全口径包含城市和县城)进行统计,我们发现2011-2015年期间全国每年新增产能约2.9万吨/日,进入“十三五”期间2016-18年均新增6.1万吨/日。其中,城市新增产能(统计局数据)“十二五”均值2.7万吨(占比94%),2016-18年均值4.9万吨(占比80%),可以看出新投产项目区域下沉明显。截至2018年,县级垃圾焚烧产能全国占比已经达到11%。

“十三五”期间新增项目单体规模依然较大。根据我们对生活垃圾焚烧信息平台、电厂联盟网所列示的全国生活垃圾焚烧项目的统计,2006年以来新投运项目单体规模平均值处于700-1100吨/日之间,“十三五”期间垃圾焚烧项目呈现下沉趋势,但单体规模依然较大。根据“十三五”规划,建制镇产生的生活垃圾就近纳入县级或市级垃圾处理设施集中处理,原则上建制镇不单独建设处理设施,我们认为县城垃圾焚烧项目辐射范围在一定程度上包含了周围的建制镇,这是其规模不减的主要原因。

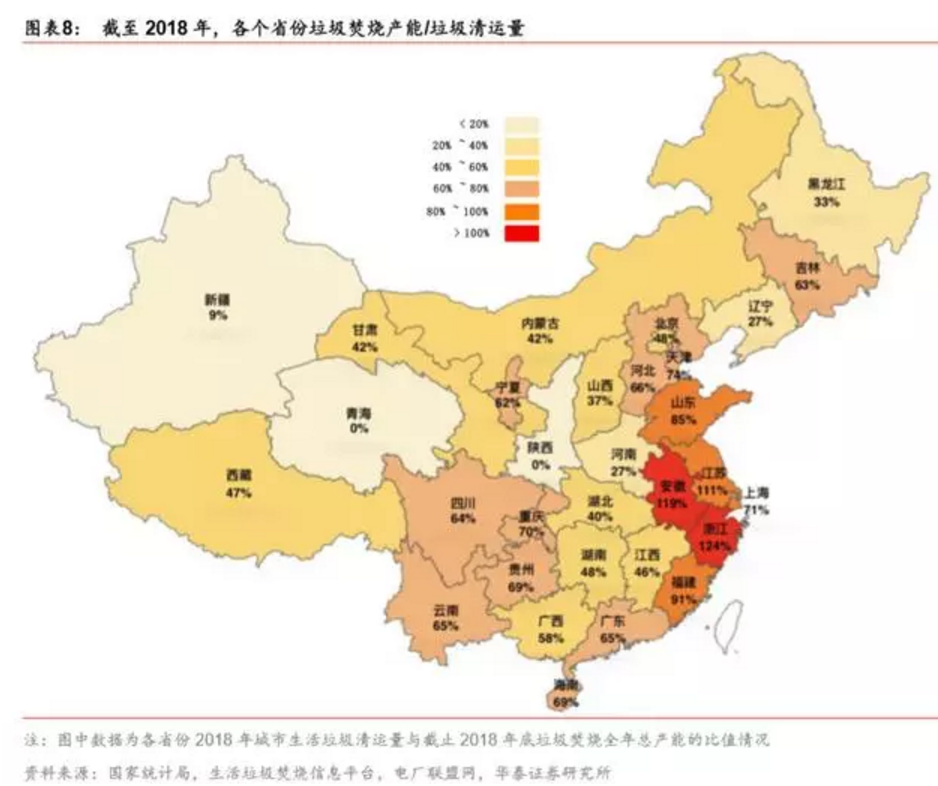

分省份来看,我们将各省市2019年已投运产能与“十三五”规划目标进行比较,广东、天津、北京、湖北、安徽、黑龙江等2020年仍有较大新增产能空间。根据“十三五”规划,到2020年底全国设市城市生活垃圾焚烧处理设施能力占无害化处理总能力50%以上,其中东部地区达到60%以上,垃圾焚烧处理能力达59.1万吨/日,生活垃圾焚烧处理能力CAGR将达20%。从完成计划来看,山东、浙江、广西、上海等省市已完成“十三五”规划目标,沿海城市垃圾焚烧处理能力依旧领先。

从新增投运产能来看,中部城市正在崛起,沿海向内陆中部扩散。根据我们对生活垃圾焚烧信息平台、电厂联盟网所列示的全国生活垃圾焚烧项目统计的结果,我们发现2016-2019年,新增投运产能居前三位的为广东(3.43万吨/日)、山东(2.76万吨/日)、浙江(2.73万吨/日),但向中部内陆省份蔓延趋势明显,安徽(1.69万吨/日)、四川(1.47万吨/日)、湖南(1.11万吨/日)新增投运产能居前。

中西部、北方地区垃圾焚烧利用率相对较低,产能提升空间较大。我们对各省份截至2018年已投运垃圾焚烧总产能与2018年城市生活垃圾清运量的比值进行分析,假设各个城市生活垃圾无害化处理能力与垃圾清运量相匹配,则可粗略估算出城市生活垃圾焚烧利用率,理论层面粗略探讨各省份垃圾焚烧产能的稀缺度(部分地区可能由于地域广度、人口密度、经济发展程度不同并不适宜加快垃圾焚烧厂建设)。我们发现中西部(新疆、青海、陕西、河南、甘肃等)、北方地区(辽宁、黑龙江、内蒙古等)垃圾焚烧产能远低于垃圾清运量,安徽及东部沿海地区(浙江、江苏、福建、上海等)垃圾焚烧产能远与垃圾清运量的比值较高为60%以上,已达到“十三五”规划目标。

订单释放:2019年见顶,四五线城市为主战场

2019年为中标大年,新增项目的设计产能多处于600~2000吨/日之间。根据E20的统计,2019年1-12月全国共计释放150余个垃圾焚烧项目,新增项目数量再创新高。结合E20及中国政府采购网的中标信息,从产能规模来看,自2010年以来,产能规模300~600吨/日的新中标项目数量占比呈下滑趋势,设计能力处于1200~2000吨/日的新项目占比逐年提升。2019年新中标的垃圾焚烧项目设计产能多集中于600~1200吨/日,其次为1200~2000吨/日。

从区域分布来看,新增项目区域下沉明显。2019年东部地区新增项目数量占比虽略有下降,但依然是释放项目最多的地区,西部地区新中标项目占比也有所下降。而中部地区项目释放占比自2013年以来有明显提升,截止2019年,约为新中标项目数量的三分之一。此外,(新)一线城市新增项目数量明显下降,近一半的新项目分布在四、五线城市(包括县城)。

新增订单趋势:2019见顶,2020及十四五大幅回落。根据E20和我们的统计,截至2019年底主要30家环保企业在手产能(含在建筹建)近100万吨/日,远超十三五末59万吨/日的目标,接近我们预测的十四五末90-100万吨的目标(十四五垃圾焚烧产能规划有待发改委出台,以政策为准),据此我们判断2020年及十四五期间新订单释放空间有限。截至2015年,垃圾焚烧产能24万吨/日(发改委),2016-19年新增产能近70万吨/日,即使2020年没有任何新增订单落地,在手项目可以贡献的产能约90万吨/日。

新增项目单体产能中枢1000吨/日,吨垃圾焚烧处置费处于回升通道。从新增项目单体规模来看,2010年以来均处于850~1300吨/日之间,其中2016年最高,为1264吨/日。垃圾焚烧处置费自2017年开始步入提升通道,可以看出前几年低价竞争的情况有所改善,市场正在逐渐回归理性。

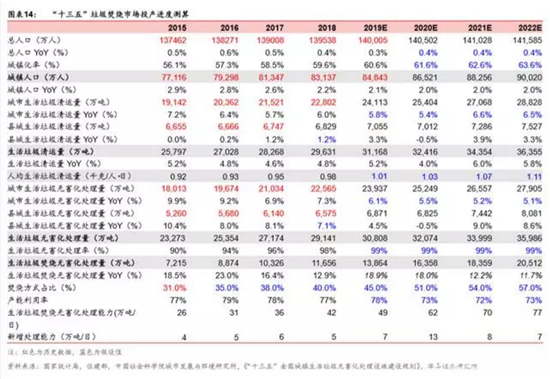

预计“十三五”垃圾焚烧总市场规模超3000亿

自上而下测算,2020年新增产能13万吨/日为垃圾焚烧投运大年:1)假设总人口保持0.4%左右的增长率,参考《城市蓝皮书:中国城市发展报告No.12》,假设城镇化率由2018年的59.6%逐步提高至2022年63.6%;2)2015-2018年人均生活垃圾清运量由0.92提高至0.98,考虑到固废法修订草案二审稿提出,城乡结合部或者人口密集的农村的生活垃圾,可纳入城市生活垃圾分类收集、运输、处理系统,假设人均生活垃圾清运量将继续保持增长、生活垃圾无害化处理率保持在99%的水平;3)根据“十三五”规划公布的数据,2015年我国城镇垃圾焚烧占无害化处理的比例为31%,根据我们的测算,2019年城镇垃圾焚烧占无害化处理的比例为45%,结合“十三五”规划目标(到2020年底全国设市城市生活垃圾焚烧处理设施能力占无害化处理总能力50%以上)及各省份2018年以来陆续出台的垃圾焚烧中长期规划,我们假设2020年垃圾焚烧占无害化处理的比例提高至51%,2021-22年将进一步提升至54%/57%,则可得到2020-2022年生活垃圾焚烧无害化处理能力分别为62/70/77万吨/日,2020年将新增处理能力13万吨/日,为新增产能最高的年份。

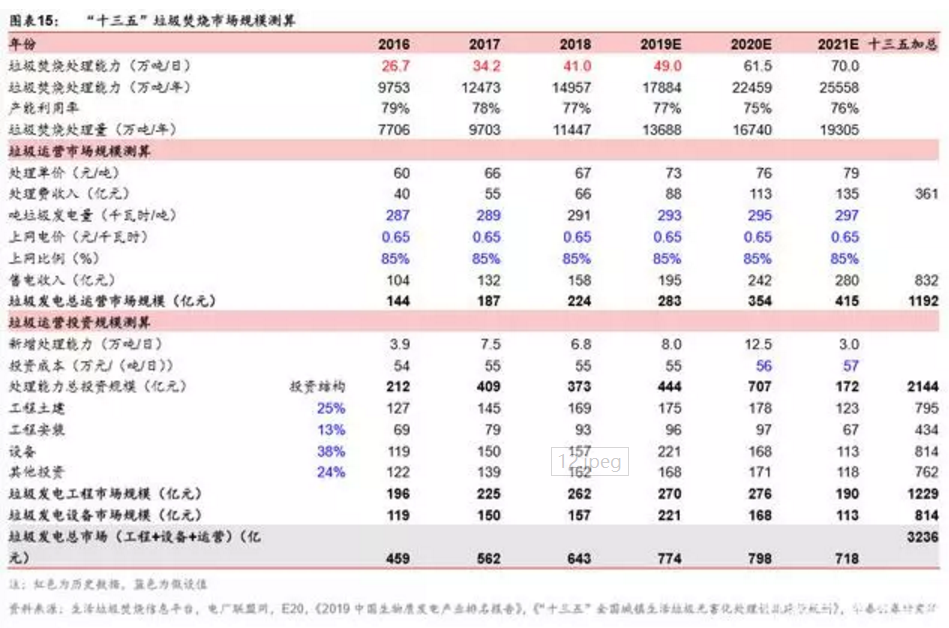

我们预计,“十三五”期间垃圾焚烧总市场规模达3236亿元。我们假设:

1)产能利用率=日均生活垃圾焚烧无害化处理能力*365/年生活垃圾焚烧无害化处理量,根据国家统计局的数据,计算得到2015-2019年产能利用率情况,考虑到2020年新投运产能明显增加,我们假设2020年产能利用率下降至75%;

2)根据E20的统计,自2017年开始垃圾焚烧项目平均处理单价稳步提升,2019年提高至73元/吨,我们假设2020年处理单价将小幅提升至76元/吨;

3)根据《2019中国生物质发电产业排名报告》,2018年垃圾处理量100万吨及以上企业合计年上网电量/年垃圾处理量得到的吨垃圾发电量为291千瓦时/吨,我们假设技术进步带来吨发电量逐年提升,2020年提高至295千瓦时/吨;

4)假设上网电价(0.65元/千瓦时)、上网比例(85%),则垃圾发电总运营市场规模至2020年将达到354亿元。

根据我们对光大国际、海螺创业、上海环境、伟明环保、绿色动力等12家垃圾发电上市公司运营项目投资额的测算,得到2016-2019年垃圾发电项目单位投资成本由54万元/(吨/日)提高至55万元/(吨/日),我们假设2020年单位投资成本小幅提升至56万元/(吨/日);考虑典型的垃圾发电项目投资结构,工程土建、工程安装、设备以及其他分别占比25%、13%、38%、24%,同时假设垃圾焚烧发电项目建设周期为18个月,T年投运的项目在T-2/T-1/T年的建设期分别为2.5/10/5.5个月,则十三五期间垃圾发电总工程及设备市场规模分别达到1229亿元和814亿元。综合考虑工程、设备以及运营市场,十三五期间垃圾焚烧总市场规模达到3236亿元。

十四五:项目增量骤减,并购整合+出海成企业普遍战略

垃圾焚烧:未来十年新增项目规模骤减

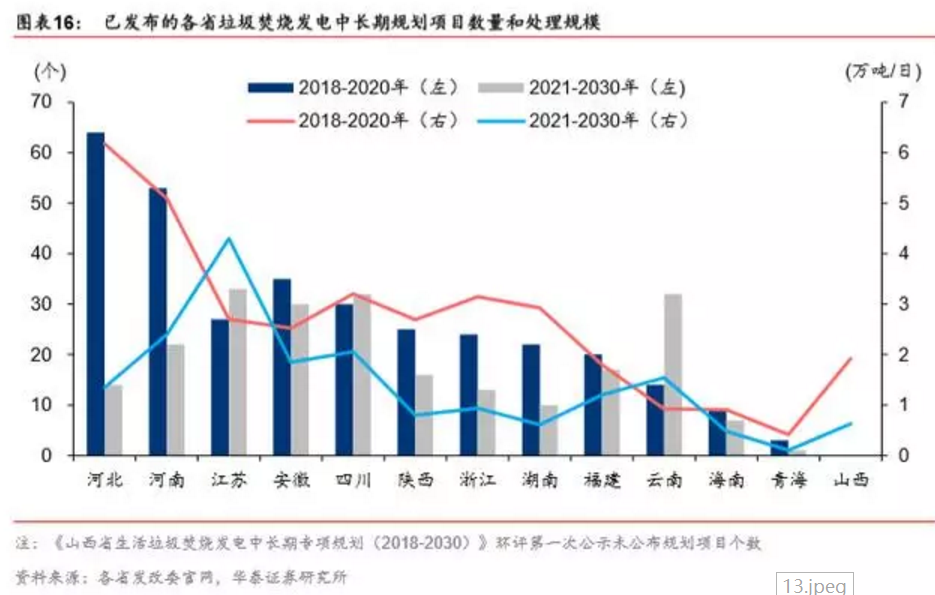

远期十年垃圾焚烧规划新增处理规模为近期三年的49%。2017年12月12日,国家发改委联合五部委下发《关于进一步做好生活垃圾焚烧发电厂规划选址工作的通知》,要求各省(区、市)应编制本地区省级生活垃圾焚烧发电中长期专项规划。截至2020年1月底,在已经发布的规划中,近期(2018/2019-2020年)规划垃圾焚烧项目363个,焚烧能力合计37.0万吨/日,而远期(2021-2030年)规划垃圾焚烧设施合计仅237座,焚烧能力合计18.3万吨/日,仅为近期2018-2020三年规划能力的49%,未来十年垃圾焚烧新增产能规模将大幅减少。

行业并购整合有望开始提速

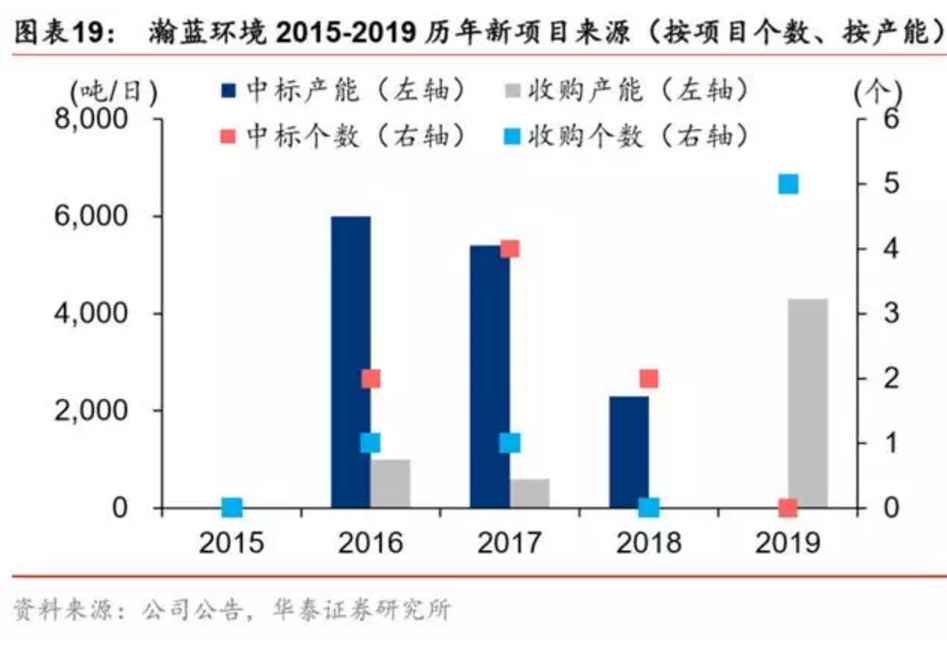

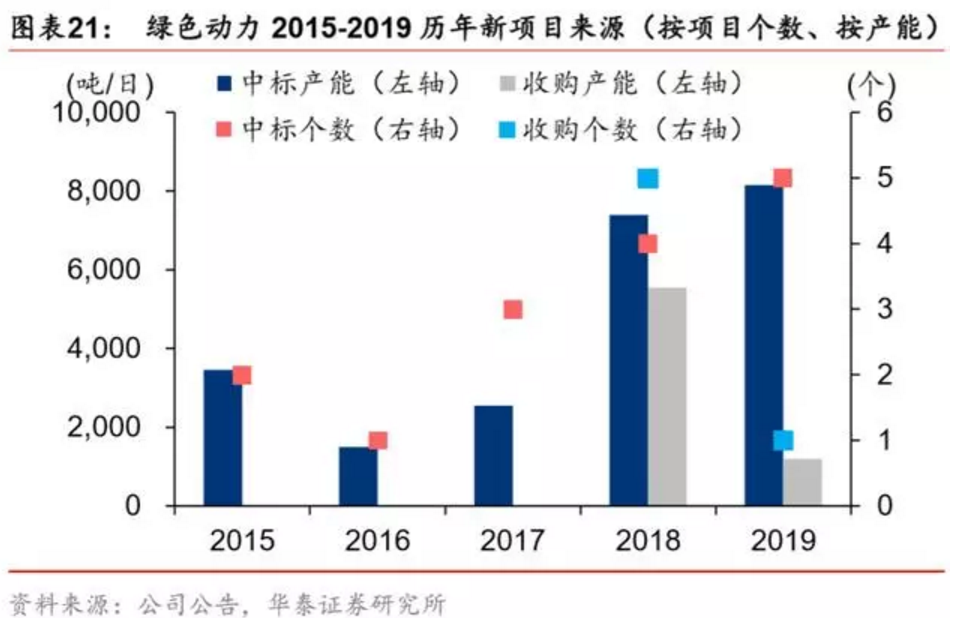

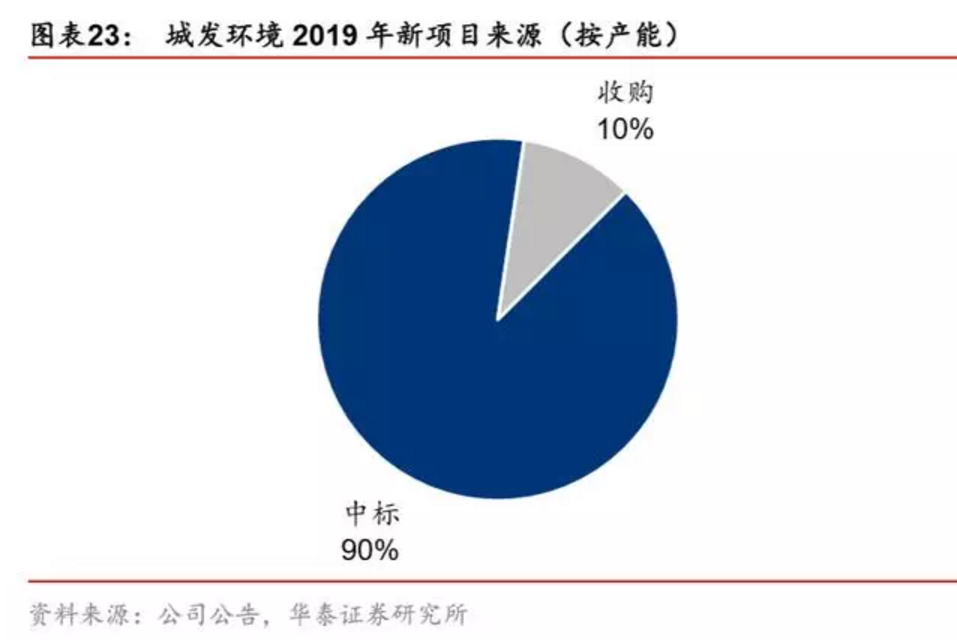

“十三五”后期项目收购开始提速。2010年以来,“十二五”期间新增垃圾焚烧产能14万吨/日,“十三五”/“十四五”期间我们预测将新投产产能39/33万吨/日。2020年后,随着增量项目数量萎缩,行业标准提升(环保等成本增加),以及潜在的补贴调整,我们判断行业并购整合力度将会加大。根据我们对粤丰环保、瀚蓝环境、绿色动力等6家垃圾焚烧上市公司的并购情况梳理,“十三五”期间共发生30起项目收购,其中粤丰环保、瀚蓝环境、绿色动力收购次数居前,分别收购9、7、6个项目(同一项目一、二期合计视为一个项目),2018年起项目收购开始提速。

“十三五”期间集中释放的新项目下沉明显,产能利用率和热值可能导致单体项目初期面临较大盈利压力,2016年3月之后没有新增项目进入国家可再生能源补贴目录也加重了项目的财务压力。另一方面,部分运营能力较差的企业从2018年开始也不得不面临更加严峻的融资环境,垃圾焚烧项目(建成的和待投运的)的并购整合将成十四五的主旋律。

出海将成为更多企业的选择

“十三五”期间,根据公司公告,光大国际先后中标越南芹苴垃圾发电项目(2016年)、顺化省垃圾发电项目(2018年),中国天楹中标新加波大士垃圾发电项目(2017年)、越南朔山垃圾处理发电厂(2018年)、巴黎Isséane垃圾焚烧发电厂运营项目(2019年),其中,越南芹苴垃圾发电项目已于2018年底投运。“十四五”期间,随着国内垃圾焚烧发电增量项目下滑,国内市场日趋饱和,国内优质垃圾焚烧发电企业将乘着国家“一带一路”战略的东风,将眼光看向海外更加广阔的市场空间。

微观层面:龙头高度集中,2020-21年为投产高峰期

竞争格局:CR10稳定在60%,国企竞争力突出

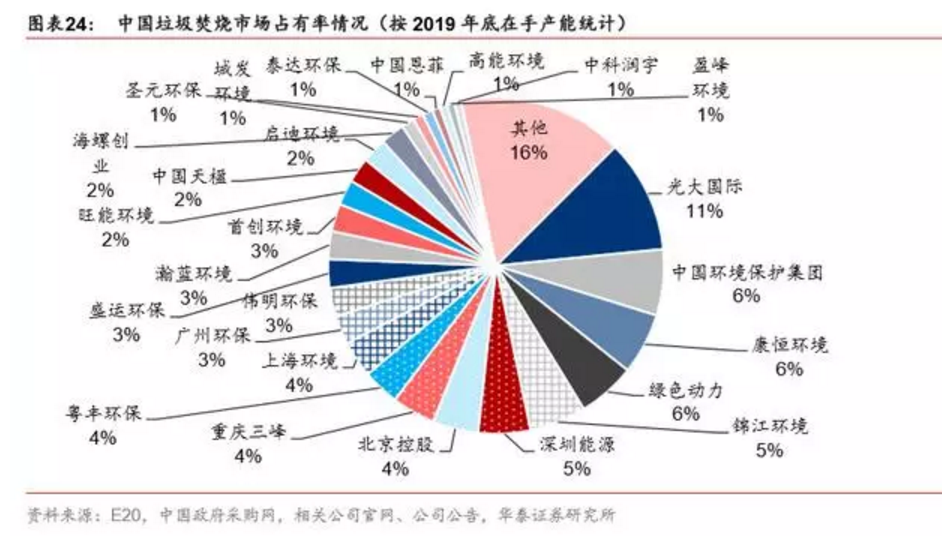

根据2019年底的垃圾焚烧项目在手规模排序,目前垃圾焚烧行业主要的参与者包括:1)国企:光大国际、中国环境保护集团、康恒环境、绿色动力、深圳能源、北京控股、重庆三峰、上海环境、广州环保、瀚蓝环境等;2)民企:锦江环境(2019年8月,浙能集团完成对锦江环境29.8%股权的收购,成为锦江环境第一大股东)、粤丰环保、旺能环境、伟明环保、中国天楹等;3)外企:威立雅中国等。

行业集中度较高且较为稳定。从在手订单来看,根据E20的数据及中国政府采购网的项目信息,2015年以来垃圾焚烧CR10市占率从58%提升至2019年的60%,行业集中度较高且较为稳定。CR10中国企有8家,其在手项目产能占比基本稳定在46%-49%。

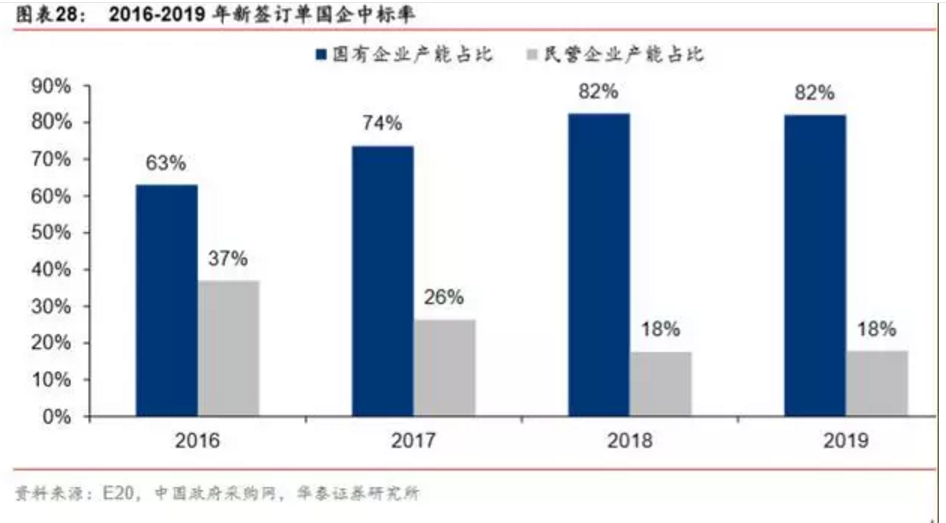

国有企业拿单能力强且持续提升。垃圾焚烧新签订单方面,国有企业拿单能力显著高于民营企业,根据E20及中国政府采购网的项目信息,2016-2019年前22家垃圾焚烧企业中国有企业新中标产能占比从63%提高至82%。我们认为国企在融资和政府关系方面优势较突出,在获取新订单和降低融资成本方面更有优势:通过与政府的合作,国有企业在区域环境治理工作相关的订单获取中享有一定优势;垃圾焚烧发电项目投入的资金一般70%左右来源于贷款,根据鹏元评级,2014年以来,国有企业在各主体级别上的债券融资成本均低于民营企业。

上市公司:2019-21年项目规划投产高峰

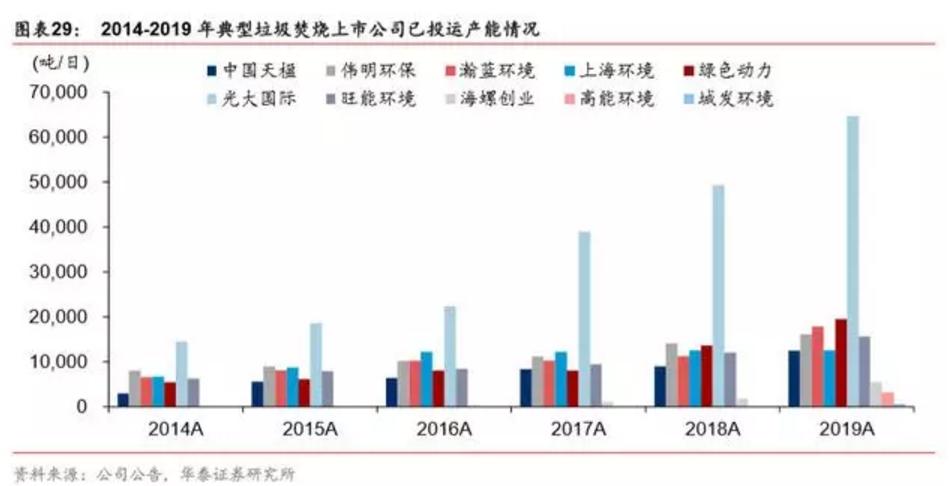

典型垃圾发电上市公司已投运产能市占率稳步提升。我们选取了中国天楹、伟明环保、瀚蓝环境、上海环境、绿色动力、光大国际等典型垃圾发电上市公司进行具体分析,根据其公司公告统计垃圾发电项目投运情况,2014年以来,各垃圾焚烧上市公司的已投运产能均保持快速增长,10家上市公司合计已投运垃圾焚烧发电产能市占率自2014年保持持续上升态势,由2014年的26%提升至2019年的34%。

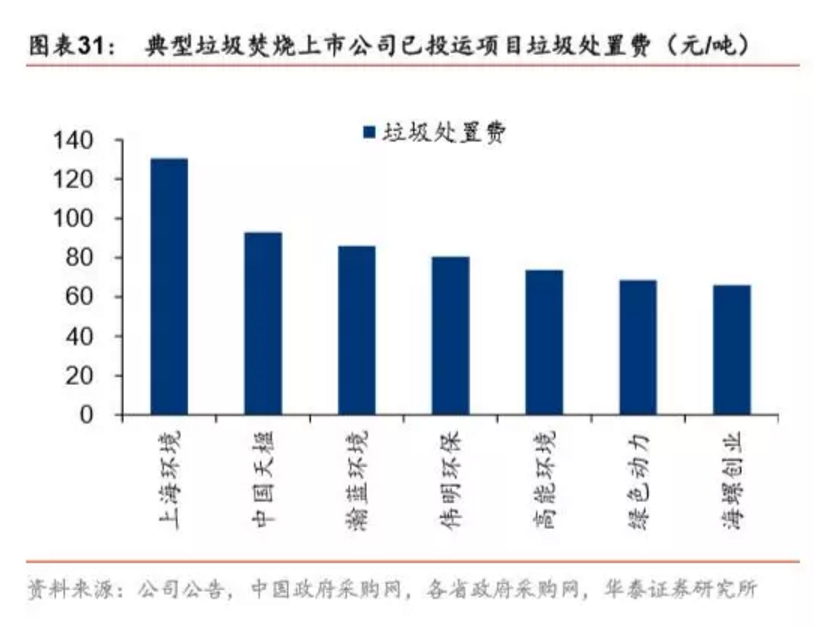

根据上市公司公告及政府采购网所列示的项目信息,我们对上述10家典型垃圾焚烧上市公司已投产项目的单位投资额及垃圾处置费进行统计,其中单位投资额均值为50万元/(吨·日),垃圾处置费均值为85元/吨,具体来看,上海环境的单位投资成本及吨垃圾处置费均居首位,主要系其垃圾焚烧业务立足上海(已投运项目中上海产能占比69%),区域经济发达,项目建设成本较高,同时垃圾处置费取决于和当地政府谈判的结果,相应单位产能投资高的地方垃圾处置费一般较高。

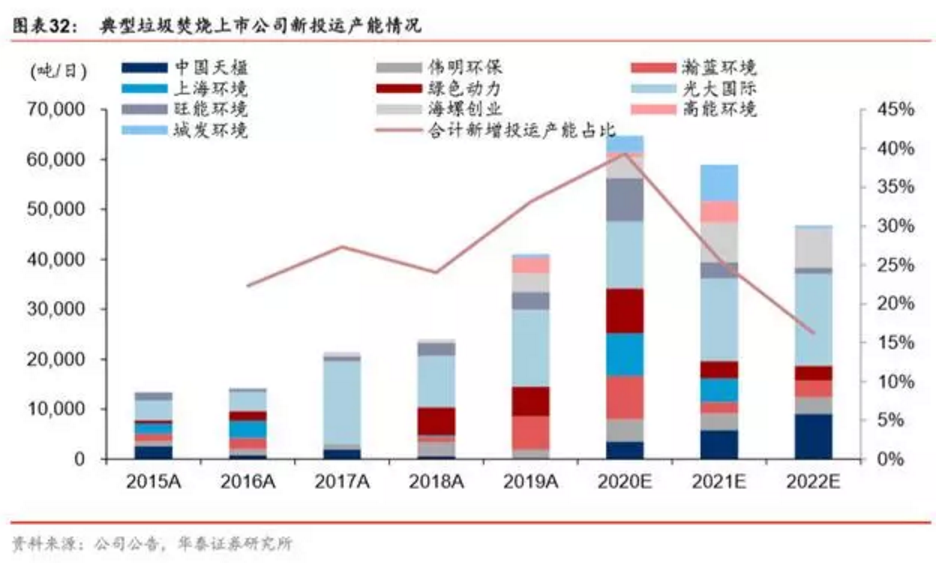

按上市公司规划的投产进度,我们判断2019-21年为投产高峰期,2019-21年新增投运产能占上年已投运产能的比例达33%、39%、26%,高成长可期。上述典型垃圾焚烧上市公司的规划新增产能从2019年开始至2021年间大规模释放,目前处于在建和筹建阶段的项目将会集中投产,预计2019-2021年新增投运总产能将分别达到4.1万吨/日、6.5万吨/日、5.9万吨/日;其中光大国际、绿色动力、瀚蓝环境、海螺创业等新增产能居前。

供求商机发布小程序 “中生燃料”微信公众号 客服微信号二维码,扫一扫咨询

免责声明:

1、凡本网原创文章,任何媒体、网站或个人需转载,请注明来源“中生燃料 http://www.zsranliao.com/”。

2、本网标明来源网络的文章,版权均属于原作者,中生燃料仅作整理发布;如因作品内容、版权和其它问题需要,请与本网联系,我们会在核验后24小时内删除相关侵权内容。

3、本网转载自其它媒体的文章,目的在于传递更多行业信息,并不代表本网观点或证实其内容的真实性,请读者仅作参考;相关财经及商业方面的信息,投资者使用前请予以核实,对于直接或间接采用、转载本文提供的信息而造成的损失,风险自负。